Что делать если банки отказывают в кредите, а деньги нужны?

Возможно, каждый человек хоть раз в жизни сталкивался с такой ситуацией, когда необходимо срочно потратить некоторую сумму денег, но собственный бюджет не позволяет этого. Варианты трат достаточно разные – от сиюминутного желания приобрести дорогостоящий продукт, до срочной необходимости лечения. Даже люди, обладающие достаточными средствами, нередко прибегают к кредитованию и займам, дабы бюджет не так страдал от необходимых затрат.

Вариант кредитования в банке выглядит достаточно неплохо, но иногда крупные кредитные организации отказывают соискателям. На то существует ряд причин, которые и будут рассмотрены ниже. Однако статья рассчитана на тех людей, которые не отчаиваются попыткой кредитования в банке, а изыскивают альтернативные пути получения желаемых финансов. Но для начала все же тема отказов.

Почему банк может отказать в кредитовании?

Несомненно, каждый банк или крупная кредитная организация имеют свои внутренние правила, регламент операций. Отказ соискателю в кредитовании не прихоть отдельно взятого менеджера, но простое несоответствие человека требуемым условиям.

Главной причиной отказа в кредитовании на сегодняшний день является плохая кредитная история соискателя, если:

- человек имеет задолженности в другом банке, организации,

- предыдущие займы, кредиты имели просрочки и несвоевременные оплаты,

- человек определен как потенциальный неплательщик долгов,

банк вправе отказать ему в кредитовании. Всегда стоит помнить, что любая финансовая операция, производимая с компанией, фиксируется в бюро кредитных историй. Разбирательства между частными лицами не имеют такой силы, но даже в случае недопонимания между простыми гражданами дело может дойти до судебных разбирательств, что также отразится на финансовой «жизни» одной из сторон.

Другими причинами отказа кредитования в банке может быть один из следующих моментов:

- ранее клиент привлекался судебными инстанциями, вплоть до заключения под стражу, судимостей;

- уровень дохода соискателя не позволит ему обеспечить своевременные платежи по задолженности;

- родственники потенциального клиента кредитуются на крупные суммы, и их несостоятельность может повлечь за собой неуплату по обязательствам перед банком;

- отсутствие официального трудоустройства, как следствие – отсутствие постоянного дохода;

- наличие иждивенцев, которые влияют на финансовое состояние бюджета соискателя;

- ограничения банка на выдачу кредитов в количественном и денежном эквиваленте на месяц, квартал.

Также стоит обратить внимание на предоставляемую банку информацию. Сокрытие сведений или предоставление их в некорректном виде может быть воспринято как мошеннические действия, что повлияет не только на принятие решений по текущему финансированию, но также создаст соискателю негативную репутацию, которая распространится на все последующие обращения в этот банк, организацию, либо в иные.

Не последним фактором в пользу принятия решений по кредитованию выступает сам внешний вид соискателя, а также адекватность его поведения при обращении.

Таким образом, множественные причины влияют на решение о займе, ссуде, кредите в банке. Но даже если в финансировании было отказано – это не повод огорчаться и «опускать руки».

Существуют альтернативные методы получения желаемых средств вполне законными путями, порой даже быстрее, чем в банке.

Обращение к микрофинансированию

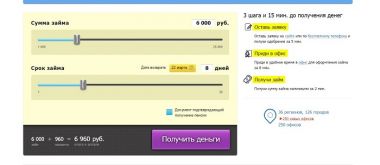

Одним из распространенных в последнее время направлений займов и кредитования выступает микрофинансовый сегмент рынка кредитования. Многие граждане выказывают отрицательное отношение к такому виду займов, мотивируя это большими процентными ставками, которые выставляют организации заемщикам. Это единственный минус такого рода отношений. Микрокредиторам приходится выставлять такие требования, дабы застраховать себя от потенциальных долгов и невозвратов.

Положительных сторон, которые видны сразу же гораздо больше. Простое перечисление может резко изменить отношение к микрокредитованию:

- быстрое рассмотрение заявок на займы;

- работа с любым соискателем;

- работа даже с людьми, обладающими плохой кредитной историей;

- возможность обращения с единственным документом – паспортом;

- нет необходимости в документальном подтверждении трудоустройства и дохода;

- свобода применения заемных средств;

- отсутствие больших пакетов необходимой для кредитования документации;

- нет необходимости в залогах и поручительстве;

- возможность досрочного погашения задолженности – что в банках не приветствуется;

- пролонгация договора по первому обращению;

- реструктуризация задолженности без последствий;

- широкий спектр возможностей получения средств любым удобным способом;

- оплата долга в удобной форме, посредством привычных платежей, а не только в кассах банка;

- повторные обращения дают несомненные привилегии;

- работа микрофинансовых организаций не ограничивается стандартными рабочими часами;

- возможность получения средств удаленно и даже через интернет.

Вряд ли какой-нибудь банк может позволить себе такое. Страховка собственных средств, скрупулезное изучение данных соискателя – все это требует времени и порой сразу же выказывает соискателю свое негативное отношение.

Однако не только банки и микрокредиторы могут позволить себе финансировать нужды граждан. Есть еще ряд деятелей, которые готовы предоставлять свои услуги нуждающимся в финансировании, кредитовании на определенных условиях.

Когда банки отказываю в кредите – можно пойти в ломбард

Такой вид деятельности как ломбард давно и прочно вошел в жизнь простых граждан. Деятельность ростовщиков из Ломбардии (Франция) еще в пятнадцатом веке положила начало такому виду финансовых отношений. Человек приносит какое-либо имущество и получает за него некоторую сумму денег. Выкупить собственное имущество можно несколько позже, уплатив соответствующий процент за сохранение.

Обращение в ломбард также не связано с какими-либо пакетами документов и сложностями.

Принцип действия прост:

- соискатель приносит в ломбард имущество, ценность;

- работник ломбарда оценивает его;

- клиент регистрируется по предъявлению паспорта;

- имуществу присваивается идентификатор;

- обсуждаются условия предоставления финансов и возможности последующего выкупа.

Далее клиент может вернуть собственное имущество через определенный промежуток времени, выставляемый ломбардом, либо просто забыть о собственных ценностях. Такой вариант как «продажа» ломбарду также уместен.

Что может выступить предметом финансовой сделки?

Варианты следующие:

- драгоценности и золото;

- бытовая техника и электроника;

- меховые изделия;

- автотранспорт;

- земельные участки.

В случае заложения земельного участка могут возникнуть определенные сложности по оформлению, но работники ломбарда могут принимать и грамотно оформлять и такие залоги.

Частные займы и донорское кредитование

Повезло тем гражданам, которые могут обратиться к родственникам, знакомым, соглашающимся предоставить им некоторые денежные суммы под сравнительно хорошие условия.

Наилучшим вариантом такого заимствования будет безвозмездное предоставление средств. Зачастую родственник или знакомый, обладающий достаточным финансовым состоянием, может войти в положение нуждающегося и предоставить ему деньги в долг, не требуя больших процентов и срочного возврата.

В данном варианте финансовых отношений нелишним будет:

- документальное подтверждение сделки;

- предоставление расписки во взятии займа;

- предоставление расписки в полном возврате средств.

Каковы бы ни были отношения между кредитором и заемщиком – подтверждение в письменном виде, как обязательств, так и расчета по ним могут выступить впоследствии подспорьем при возникновении конфликтов на почве финансовых отношений.

Вариантом займа может выступить и так называемое «донорское» кредитование, когда частное лицо или компания оформляет договоренность по займу на себя, а оконечный соискатель получает требуемые финансы под расписку. В данном случае процент на кредитные деньги идет не только от непосредственного кредитора, но также и от посредника.

Плюс такого заимствования – это обращение в банк через посредника, заведомо выступающего как «качественного» клиента, которому кредитор не откажет.

Обращение к брокерам

Наконец можно воспользоваться услугами брокеров. В мире финансов такие люди поддерживают базу потенциальных кредиторов. Они подбирают информацию не о заемщике, но об организациях и частных инвесторах:

- требования к заемщикам;

- условия предоставления кредитов;

- сроки, суммы, санкции;

- возможность работы с соискателем с плохой кредитной историей.

Словом, брокер подбирает для обратившегося соискателя кредита наиболее выгодные условия, беря при этом небольшую сумму финансовых средств за проделанную работу.

Заключение

Все вышеописанное показывает, что не стоит огорчаться и сразу же впадать в уныние, если банк отказал в кредитовании. Возможностей получения желаемых средств в современном мире достаточно много, необходимо определиться с собственными желаниями, возможностью вернуть долг.

Обращаясь либо к микрокредитованию, либо в ломбарды, к частным лицам или «донорам», можно получить финансовые средства, даже если банк отказал в кредите или займе.